コロナ禍で機運高まる資産運用 始める前の注意点3つ

いまさら聞けない大人のマネーレッスン

新型コロナウイルスの感染拡大の影響で、2020年3月には世界の株価は大きく値下がりしました。この下落を好機ととらえて、投資を始める人が増えているようです。

筆者はファイナンシャルプランナーとしても活動していますが、ここ数カ月で「資産運用を始めたいけれど、何に投資すべきか?」という相談が増えています。こうした相談には、「資産運用の大原則」を説明したうえで、相談者の年齢、運用できる期間、余裕資金などを考慮し、アドバイスをしています。やみくもに始めてしまうと、損をしてしまう可能性もあるからです。

本稿では、その資産運用の原則3つと、投資信託を利用した資産運用の方法を紹介します。これから投資を始める人はチェックして下さい。

資産運用の大原則1 「投資は余裕資金で」

資産運用の原則1つめは、投資は余裕資金で行うこと。

投資は、成長が見込めるであろう企業などに、お金を投じて利益を得る行為です。投資先の価値が上がれば、利益を得ることができますが、反対に投資先の価値が下がると、資産は減ってしまいます。

よって、投資は、しばらく使う予定のない余裕資金で行うことをおすすめしています。詳細は後述しますが、運用できる期間が長ければ、利益が出る可能性も高くなります。

また、投資にかける金額は、損失が出ても家計や精神に大きなダメージを及ぼさない範囲内で行った方がよいでしょう。損失の評価については、老後資金のための投資であれば、退職後の生活を30年(360カ月)と仮定して試算すると分かりやすいかもしれません。180万円の損失で、180万円÷360カ月=5000円、つまり1カ月あたり5000円の生活費が減るイメージですね。

資産運用の大原則2 「利益を得るには時間が必要」

2つめは、投資で利益を得るには時間がかかる、ということ。早くたくさんもうけたい、という気持ちは分かりますが、そういった「おいしい話」は、通常ありません。

まずは、いわゆる経済成長のスピードがどれくらいか、ざっくり知っておくとよいかもしれません。

たとえば、株式市場の指標の一つに、「時価総額」があります。これは、株価に発行済み株式数を掛けたものです。この10年間で、世界全体の時価総額は約1.8倍に増えました。もし10年前に世界全体の株式を買っていたら、資産が1.8倍になった、ということですね。また、国際通貨基金(IMF)が公表している世界全体の経済成長は、毎年おおむね3~4%程度です。

単純に比較することはできませんが、こうした経済成長の指標を大きく上回る投資の手法……たとえば「1年間で資産が10倍になる方法」「短期売買で億万長者に」といったものは、かなり大きなリスクをとっているはずです。

予測があたれば大きな利益を得られますが、損をする可能性も大きいということ。こうした方法で、長期間にわたって利益を得られる人は少ないと思われます。

資産運用の大原則3 「仕組みが分からない商品は買わない」

3つめは、仕組みが分からない商品には、お金を出さないこと。世の中にはさまざまな金融商品がありますが、おすすめできるものばかりではありません。また、複雑な仕組みの商品が増えていますが、こうした商品が優れているとも限りません(むしろシンプルな商品の方がよいと私は考えています)。

たとえ人気商品だとうたわれていても、自分でしっかり調べても納得ができない商品には、お金を出さないようにしましょう。

世界全体に投資するには「投資信託」が便利

では、この原則をふまえたうえで、どう資産運用すべきか。

年齢、運用期間、余裕資金、許容できるリスク……などによって、運用方法は人それぞれ異なりますが、多くの人におすすめできるのが「投資信託で世界全体に少しずつ投資する」という方法です。

一つずつ説明していきましょう。

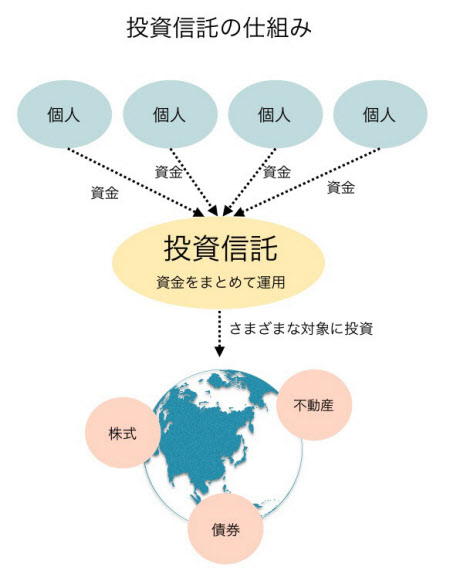

「投資信託」は、以下の図のように、個人から少しずつお金を集め、まとまった資金にして合同で運用する商品のこと。「ファンド」と呼ぶこともあります。

投資信託の投資先には、国内の株式をはじめ、先進国や新興国を含む外国の株式、国内外の債券、不動産投資信託(REIT)などがあります。少ない金額でも、さまざまな企業に投資ができるのが、投資信託の大きなメリットです。

次に、投資先について考えてみましょう。

成長が見込まれる国や企業を自分で調べて、投資をする。そういった方法もよいのですが、多くの手間や時間がかかるうえ、将来の予測は難しいのが現状です。そこで、投資信託を利用して、世界全体の株式に投資する、という方法があります。

世界中の企業は利潤を追求しており、各国の政府もそれを後押しする努力をしています。これまでの歴史を振り返れば、世界恐慌やリーマン・ショックのように一時的に停滞することはあっても、着実に経済成長を遂げてきました。今後、世界の人口も増加すると予測されています。

よって、長い時間をかけて、少しずつ世界全体に投資をすれば、利益を得られる可能性は高いと考えられます。

商品選びのポイントは 「手数料」と「純資産総額(残高)」

世界全体に投資できる投資信託には、さまざまな商品がありますが、手間をかけず、なおかつ手堅く運用をしたい場合は「インデックスファンド」がおすすめです。

インデックスファンドとは、特定の指標(インデックス)と同じような動きを目指す投資信託のこと。指標には「日経平均株価」「東証株価指数(TOPIX)」「ダウ工業株30種平均(NYダウ)」といった株価指数などが使われます。インデックスファンドは、他の投資信託よりも手数料が安く資産を増やしやすい、というメリットがあります。

最近は、全世界の株式に分散投資するインデックスファンドも発売されています。まずは、こうした商品を選んでもよいでしょう。

インデックスファンドを選ぶ際は、「手数料」と「純資産総額(残高)」をチェックしてください。株価指数と連動することを目指しているインデックスファンドなら、商品ごとの運用成績にほとんど違いはありません。よって、手数料が安いファンドが有利といえます。先進国の株式のインデックスファンドであれば、信託報酬を含むファンドの管理費用「0.1%台」を一つの目安として下さい(20年7月現在)。

「純資産総額(残高)」は、運用している金額の総額でファンドの大きさです。この残高が極端に少ないと、途中で運用が打ち切られ償還されてしまう可能性があります。少なくとも「100億円以上」の純資産総額(残高)のあるインデックスファンドを選びましょう。

両方の条件を満たすインデックスファンドは限られますが、長期で運用することを考えると、少しでも有利な条件で投資を行いたいところです。

毎月一定額ずつ 余裕資金で積み立てよう

投資信託の価格には、値動きがあります。安いときに買うことができればベストですが、それがいつかは分かりません。ですので、一括で投資するのではなく、定期的に一定額を投資し続ける方法がおすすめです。

この先、20年3月のように株価が下落する場面もあるかもしれません。が、そうした時も毎月一定額の投資を続けましょう。一定額であっても株価の下落で価格が下がったときは多くの口数を買うことができるため、価格が回復したときに運用成績が上がりやすくなります。

また、投資信託を買う際は「つみたてNISA(積み立て型の少額投資非課税制度)」の口座を開設するとよいでしょう。

つみたてNISAは税制優遇されている制度で、売却時運用益が非課税になります(通常は20.315%の税金がかかります)。 投資できる金額は年間40万円まで、非課税運用期間は最大で20年。毎月コツコツと長期間運用したい人に向いています。

投資先を分散させ、余裕資金で毎月一定額ずつ購入し、できるだけ長く運用する。これがもっとも無難な投資の方法です。そのためにも、投資はしばらく使う予定のない余裕資金で行いましょう。さらに、いざというときのためのお金として、生活費の6カ月~1年分程度のお金を預貯金などに置いておくと安心です。

ワークスタイルや暮らし・家計管理に役立つノウハウなどをまとめています。

※ NIKKEI STYLE は2023年にリニューアルしました。これまでに公開したコンテンツのほとんどは日経電子版などで引き続きご覧いただけます。