公的年金お得にもらう 受け取り遅らせるなら妻から

いまさら聞けない大人のマネーレッスン

筆者はファイナンシャルプランナーとして活動していますが、最近、老後のお金に関する相談が増えています。金融庁の報告書にもあった「老後資金2000万円」を一つの目安として考えている人も多いですね。当たり前のことかもしれませんが、老後に必要なお金はケース・バイ・ケース。一概にいくら用意しておけば大丈夫、と言うことはできません。

この先何が起こるか分かりません。たとえば、物価が上昇すれば、相対的にお金の価値は下がり、老後に必要なお金の額面も増えてしまいます。ではどうすればいいのか。今回は、多くの人におすすめできる対策となる「公的年金をできるだけ確保する」方法を紹介します。

公的年金の重要性

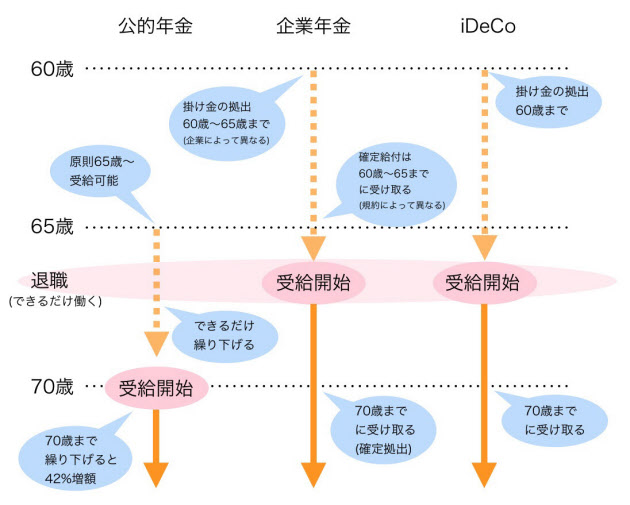

退職後の主な収入は、国から受け取る 「公的年金」、勤め先から受け取る 「企業年金」、個人型確定拠出年金(iDeCo ※1)など自分で用意する資金、の3つに分けられます。

このうち一生涯受け取れるのは「公的年金」だけです。「企業年金」や「自分で用意したもの」は、積み立てたお金がなくなれば、それまでです(※2)。何歳まで生きるか分からないからこそ、公的年金は老後の生活費を支える土台といえます。長生きすることへの「保険」といえます。

国民年金(老齢基礎年金)・厚生年金(老齢厚生年金)

●勤め先から受け取る 「企業年金」

退職一時金・企業型確定拠出年金・確定給付企業年金など

●自分で用意する資金

預貯金・iDeCo

年金の支給額は、受取時の物価や賃金に合わせて調整されます。物価が上がれば、それに応じて支給額も上昇します(※3)。物価が下がれば支給額も下がりますが、買うことができるモノやサービスの水準(購買力)は、ある程度保たれます。

(※1)iDeCoは公的な制度ですが、個人が積み立てて運用する点から、「自分で用意するもの」に分類しました。

(※2)亡くなるまで受け取れる企業年金「確定給付企業年金」もありますが、そうした企業年金は少ないのが現状です。

(※3)マクロ経済スライドにより、年金支給額の上昇は、物価の上昇率より低く抑えられます。

繰り下げると受給額はアップする

公的年金は原則65歳から受給できますが、「繰り下げ受給」といって、66歳以降の希望する時点に受給開始を遅らせて、支給額を増やすことができます(※4)。受給開始を1カ月遅らせるごとに年金額は0.7%増え、70歳まで遅らせると42%の増額となります。

増額された年金は、一生涯増額されたまま。繰り下げ受給を選択して、できるだけ多くの年金を確保しておくのが、老後への手堅い対策なのです。

反対に「繰り上げ受給」といって、60歳以降の希望する時点に受給開始を早めることもできますが、支給額は減額されます。1カ月早めるごとに0.5%減額され、減額された年金は一生涯そのままです。平均寿命が延びつつある今、繰り上げ受給はあまりおすすめできません。

年金保険料を納めていない期間があれば、その分、年金は減額されてしまいます。会社員であれば、年金保険料はお給料から天引きされており、未納期間はないでしょう。ただ、転職などの際に、会社員でない期間があれば、その期間は自分で納める必要があります。注意して下さい。

もし免除や納付特例期間があれば、追納制度などを利用して保険料を納めることをおすすめします。

(※4)遺族年金、障害年金、厚生年金保険を受給している人は、繰り下げられない場合があります。

繰り下げ受給 特に女性が有利

では、具体的に何歳まで繰り下げるのがよいのでしょうか。

仮に、受給開始を66歳に繰り下げた場合、受取総額は77歳10カ月で65歳受給開始の受取総額と同額になります。70歳まで繰り下げると、65歳受給開始の受取総額と同額になるのは81歳10カ月。82歳以降の受け取りは繰り下げのメリットが続きます。

2018年の日本人の平均寿命は、女性が87.32歳、男性が81.25歳。男性の場合は70歳まで繰り下げても受取総額が増えるかは微妙ですが、女性は繰り下げ受給をするメリットがありそうです。長生きしても、増額された年金があるという安心感も生まれるでしょう。

また、老齢基礎年金と老齢厚生年金は、それぞれ違うタイミングで受給を開始することができます。よって、夫婦の場合は、妻の老齢基礎年金を優先して繰り下げるとよいでしょう。夫は、退職後の家計の様子をみながら、可能な範囲で繰り下げましょう。

ただし、夫の老齢厚生年金には、「加給年金」という年間約39万円の加算がつく場合があります(65歳未満の妻がいるなど条件あり)。厚生年金を繰り下げてしまうと、加給年金は受け取れません。対象となる人は、老齢厚生年金は65歳から受給開始、老齢基礎年金は繰り下げる方がよいでしょう。

できるだけ繰り下げるために今から準備を

当たり前ですが、公的年金を繰り下げている間は、年金は支給されません。企業年金・iDeCo・預貯金などの資産によって、繰り下げられる期間は異なるでしょう。

企業年金は、それぞれの企業によって異なります。勤め先の退職給付制度をチェックしておきましょう。確定給付年金の場合は、「いつ」「どれくらい」受け取れるか、ざっくりでも構いませんので把握しておきたいところです。

iDeCoは、公的年金に上乗せする形で、自分で運用する年金制度です。国が認めている「個人年金」ととらえると分かりやすいかもしれません。企業型確定拠出年金がある会社員は加入できない場合もありますが、多くの人が加入できる年金制度です。

iDeCoのメリットは大きい

iDeCoで積み立てたお金は60歳まで引き出せませんが、掛け金が全額所得控除、運用益が非課税、受取時には退職所得控除、公的年金等控除あり……といった税制上の大きなメリットがあります。通常の預貯金よりも、有利に老後の準備をすることができます。

ただし、無制限に積み立てられる訳ではなく、掛け金に上限があります。

iDeCo 掛け金の上限

・企業年金のない会社員…27万6000円/年

・企業型確定拠出年金のみに加入している会社員…24万円/年

・確定給付企業年金と企業型確定拠出年金に加入している会社員…14万4000円/年

・確定給付企業年金のみに加入している会社員…14万4000円/年

・公務員…14万4000円/年

・自営業者/フリーランス…81万6000円/年

iDeCoでどれくらい資金を準備できる?

では、iDeCoでどれくらいの資金を準備できるのでしょうか。

たとえば、課税所得が500万円で、企業年金のない会社員の場合。掛け金を上限いっぱいの27万6000円/年まで拠出し、年間利回り3%で運用できたとすると、20年間で755万946円、30年間で1340万2948円を積み立てることができます(※5)。

さらに、掛け金は全額所得控除されますので、27万6000円×税率30%=8万2800円。年間8万2800円、支払う税金が減ります(※6)。同額の掛け金を20年間拠出すると、165万6000円。30年間で248万4000円もの節税になります。

まとめますと、20年間で、約756万円の積立金と約165万円の控除。30年間で、約1340万円の積立金と約248万円の節税となります。節税できた金額を、運用益が非課税の「つみたてNISA」で運用すると、さらに有利に資金を準備できます。

(※5)複利で計算しています。

(※6)税率は簡易的に所得税20%、住民税10%の計30%として試算しています。実際には、復興特別所得税が加算されます(2037年12月31日まで)。

繰り下げのデメリットとは 受け取り方には工夫が必要?

ここまで、現在働いている人の対策をご紹介しました。しかし、いざ年金を受け取る際には注意が必要です。というのも、年金からは、所得税、住民税、健康保険料、介護保険料が差し引かれます。こうした税金や社会保険料は、年金を含めた所得の金額、扶養家族の有無、各種の控除、居住している地域などで異なります。

つまり、繰り下げ受給などで年金額が増えれば、天引きされる税金・社会保険料なども増える可能性があるのです。

ただし、年金の受取時期をずらす、といった工夫をすることで、所得を公的年金等控除内に収めることもできます。例えば、妻の約78万円の老齢基礎年金だけを70歳から受け取り、年金受け取り額を110万円にすれば、公的年金等控除内に収めることもできます。

こうした年金の受け取り方については、退職前後に決めても問題ありません。現状、今働いている人は、できるだけ公的年金を繰り下げるために(受給額を増やすために)、企業年金がいくらもらえるかチェックし、iDeCoで資金を積み立てておくとよいでしょう。

ワークスタイルや暮らし・家計管理に役立つノウハウなどをまとめています。

※ NIKKEI STYLE は2023年にリニューアルしました。これまでに公開したコンテンツのほとんどは日経電子版などで引き続きご覧いただけます。