マクロ経済スライドで変わる年金 19年度は抑制傾向

いまさら聞けない大人のマネーレッスン

先日、2019年度の年金額が決定しました。今回は厚生労働省が公的年金の支給額を抑える「マクロ経済スライド」が発動されたことでも話題になりました。19年度の年金は抑制傾向になります。ファイナンシャルプランナーとしても活動している経済エッセイストの井戸美枝氏が、年金に関するよくある質問を紹介しながら、年金の仕組みや老後の備えについて解説します。

人ごとではない年金の動向 19年度はどうなるのか

「年金をもらうなんて、まだまだ先の話……」と思う人もいるかもしれません。しかし、みなさんも年金の加入者の一人です。年金はどういった制度で、どう運営されているか、きちんと理解しておくことが大切です。

年金額は、物価や賃金に合わせて毎年4月に改定されます。たとえば、物価が上昇すると、相対的にお金の価値は下落します。同じモノを買うにも、お金をたくさん払わなくてはなりません。毎年改定することで、実際に買うことができるモノやサービスの水準がある程度保たれる、というわけですね。

ちなみに、日本銀行の試算によると(※1)、1965年の1万円は、2018年の約4万1000円に相当するとのこと(消費者物価指数を基に試算した場合)。約50年前は1万円で買えたモノやサービスが、今は約4万1000円必要になります。

(※1)日本銀行のウェブページ参照 https://www.boj.or.jp/announcements/education/oshiete/history/j12.htm/

マクロ経済スライドは、一言で言うと、年金の給付を抑えるための仕組みです。

日本では少子化と長寿化が進んでいます。年金の保険料を納める人が減り、給付を受ける人が多くなりました。そこで、現役世代の減少などを反映した調整率を、物価や賃金がプラスになる場合に改定率から控除する仕組みが導入されました。それが「マクロ経済スライド」です。

つまり、今後も物価上昇基調が続いた場合、年金額は物価上昇より抑えられ続けることになります。年金が老後の支えであることに変わりはありませんが、物価・賃金の上昇ほど年金額は上昇しないと考えておきましょう。

ただ、近年、物価や賃金はほぼ横ばいの状態が続いており、マクロ経済スライドが実施されたのは15年度の1度だけ。これは消費税率引き上げによって、物価が上がったことが要因でした。

19年度は、直近の物価・賃金の上昇している統計が出たため、2度目の発動が決まりました。本来なら0.6%上がるはずだった給付が、0.1%増に抑えられます。

キャリーオーバー制度と年金の関係

「マクロ経済スライドで0.5%も抑えられるの?」と思った人もいるのではないでしょうか。実は、18年度のマクロ経済スライドによる調整率はマイナス0.2%です。なぜ、マイナス0.5%となったのか。これは16年の年金改革法で導入された、発動しない場合に調整分を翌年度以降に繰り越す「キャリーオーバー制度」が関係しています。

現行の制度では、原則として「年金名目額は前年より減らさない」いう名目下限ルールがあります。つまり、物価や賃金がマイナスになっても、年金の名目額は減りません。本来ならば、物価や賃金に合わせて減らすべきところですが、高齢者の支給額を減らす決断はなかなか難しいようです。

そこで、この名目下限措置を維持したうえで、本来引き下げるべき調整が生じた場合は、翌年度以降に繰り越して(キャリーオーバーして)、物価や賃金が上昇した年に調整する仕組みが加えられました。

そのキャリーオーバー制度は18年4月に導入されましたが、早速18年度にマイナス0.3%の未調整分が繰り越されていました。このスライド未調整分が、マクロ経済スライドによる調整率マイナス0.2%に加えられ、19年度マイナス0.5%となったのです。

いずれ「名目下限ルール」は改正されるかもしれませんが、現状としては物価や賃金が下降している際は、多めに年金額が支給され、反対に物価や賃金が上昇した場合は、多めに支給された分が差し引かれる、と考えておくとよいでしょう。

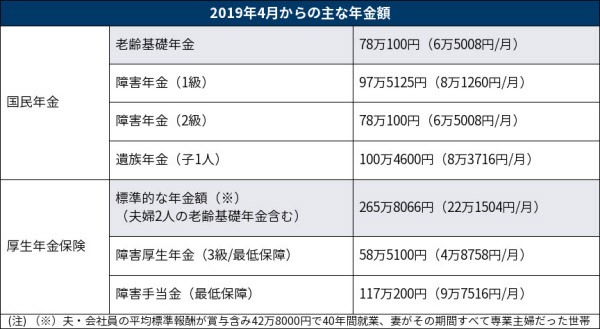

これらをふまえて、19年度(19年4月~20年3月)の年金額をみてみましょう。

国民年金は満額で、月額6万5008円。前年度と比べて67円プラス。標準的な世帯(※2)の厚生年金は、月額22万1504円。前年度比227円プラスとなりました。68歳未満の人(新規裁定者)は「名目手取り賃金変動率」、68歳以上の人(既裁定者)は「物価変動率」をもとに年金額の改定が行われます。

ただ、物価の変動率が賃金変動率を上回る場合は、年齢に関係なく、賃金の変動率(名目手取り賃金変動率)によって改定されることになっています。19年度はこのケースに該当しており、年齢に関係なく賃金によって年金額が改定されました。

(※2)夫・会社員の平均標準報酬が賞与含み(月単位でならし)42万8000円で40年間就業、妻がその期間すべて専業主婦だった世帯

「年金だけで生活できないのでは?」という質問もよく頂きます。上記の年金額は、いわゆるモデルケース。実際に受け取れる年金は、働き方や納めた保険料によって人それぞれ異なります。そこで、おすすめしているのが「ねんきん定期便」で、年金の見込み額を確認することです。

「ねんきん定期便」には、50歳未満の人はこれまでの加入実績による年金額、50歳以上の人は60歳まで働いた場合の年金見込み額が記載されています。毎年誕生月に自宅に送付されますので、ぜひ確認してください。また、「ねんきんネット」のウェブサイトでは、将来の年金額のシミュレーションができます。注意したいことは、年金からは税金や社会保険料が天引きされるということ。おおむね受給額の1割程度が天引きされる、と考えておいてください。

おおよその年金額が分かったところで、支出を予想してみましょう。現在の支出から、65歳以降に減るであろう支出(スーツ代・交際費・外食の費用など……)をざっくり差し引くとよいのではないでしょうか。

ちなみに、総務省の17年「家計調査(2人以上の世帯)」(※3)によると、夫65歳以上、妻60歳以上の夫婦のみの無職世帯(高齢夫婦無職世帯)の1カ月あたりの平均支出は23万5477円でした。

厚生年金のモデルケース(※4)では、月額22万1504円でした。一概には言えませんが、家賃がかからない、会社員の世帯であれば、年金だけで生活費のほとんどを賄える可能性があります。反対に、フリーランスや自営業者の人は、加入が義務付けられているのは国民年金のみ。年金だけで生活していくことは難しいでしょう。

(※3)「家計調査(2人以上の世帯)」2017年「高齢夫婦無職世帯の家計収支」より https://www.stat.go.jp/data/kakei/sokuhou/nen/pdf/gy02.pdf

(※4)夫・会社員の平均標準報酬が賞与含み(月単位でならし)42万8000円で40年間就業、妻がその期間すべて専業主婦だった世帯

iDeCoで退職後の資産をつくる

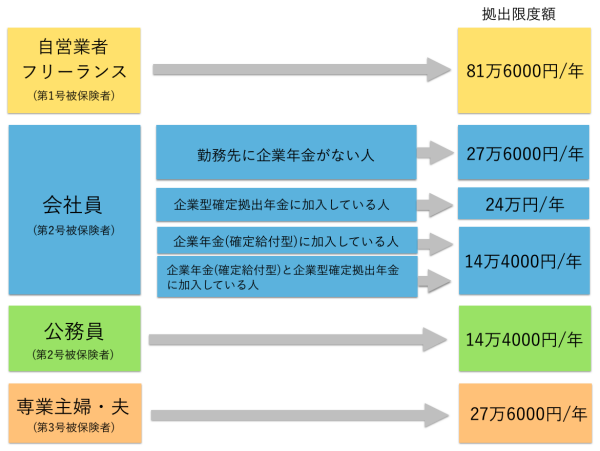

年金額が少ない人は、貯金など自分で備える必要がありますが、その前に活用してほしい制度があります。個人型確定拠出年金「iDeCo」です。

iDeCoは、自分で年金額を上乗せできる制度。「個人年金」と考えてもよいかもしれません。iDeCoでは、専用の個人口座に掛け金を拠出し、自分で運用先・金融商品を選びます。選んだ商品の成績次第で、将来受け取る年金額が異なります。

iDeCoの大きなメリットは、税制優遇措置があること。掛け金は全額が所得控除され、運用益は非課税、受け取る時にも税制優遇があります。

毎月の積み立ては無制限にできるわけではなく、掛け金には上限が設けられています。自営業者やフリーランスは、厚生年金がないため、掛け金が多く設定されていますね。上限内であれば、掛け金は5000円以上から、1000円単位で、自分で決められます。年に1度変更することができ、一時的に拠出をストップすることも可能です。

ただし、積み立てたお金は60歳まで引き出せません。あくまで、退職後の資産づくりが目的だからです。

iDeCoの「手数料負け」に注意を

そんなiDeCoですが、毎年かかる「手数料」には気をつけてください。

iDeCoは加入時に一律2777円の手数料がかかりますが、これは初回時のみ。それほど気にする必要はありません。注意が必要なのは、運用期間中の手数料。国民年金基金連合会や事務委託先金融機関へ、月額167円。運営管理機関への手数料は、金融機関によって異なりますが、月額無料から450円。合わせて、年間2004~7404円の手数料がかかる計算になります(※)。これらの手数料は、掛け金の金額に関係なく、一律でかかります。

よって、掛け金が少額で、なおかつ定期預金などリターンの見込めない商品で運用した場合、手数料を支払うことで、マイナスになる可能性があります。また、専業主婦・夫などで、所得が少ない人は、所得控除のメリットがありません。

単純に計算して、年間約2000円以上の運用益、あるいは所得控除による節税が見込めない場合は「手数料負け」をしてしまう可能性があります。

(※)19年2月現在の情報です。

ファイナンシャルプランナー(CFP)、社会保険労務士。講演や執筆、テレビ、ラジオ出演などを通じ、生活に身近な経済問題をはじめ、年金・社会保障問題を専門とする。社会保障審議会企業年金・個人年金部会委員。確定拠出年金の運用に関する専門委員会委員。経済エッセイストとして活動。近著に「5年後ではもう遅い!45歳からのお金を作るコツ」(ビジネス社)、「身近な人が元気なうちに話しておきたいお金のこと介護のこと」(東洋経済新報社)、「100歳までお金に苦労しない定年夫婦になる!」(集英社)、「届け出だけでもらえるお金」(プレジデント社)など。

ワークスタイルや暮らし・家計管理に役立つノウハウなどをまとめています。

※ NIKKEI STYLE は2023年にリニューアルしました。これまでに公開したコンテンツのほとんどは日経電子版などで引き続きご覧いただけます。

関連企業・業界